연금저축보험으로 연말정산 세액공제 혜택을 최대화하는 방법을 알아보세요. 소득별 세액공제 계산법, 가입 시 주의사항, 퇴직연금과의 비교까지 모든 정보를 제공합니다.

1. 연금저축보험이란?

연금저축보험의 정의 및 특징

연금저축보험은 은퇴 이후의 생활비를 준비할 수 있도록 설계된 금융상품으로, 매월 혹은 연간 일정 금액을 납입하면 만기 이후 연금 형태로 수령할 수 있습니다. 이 상품은 특히 세액공제 혜택을 제공한다는 점에서 다른 연금상품과 차별화됩니다.

- 장기 투자 성격: 연금저축보험은 최소 5년 이상 납입해야 하며, 55세 이후부터 연금 형태로 수령 가능합니다.

- 세액공제 혜택: 납입금의 일정 금액을 연말정산 시 세액공제 받을 수 있어 절세 효과가 있습니다.

- 연금 수령 시 과세: 연금 수령 시에는 소득세가 부과되므로 가입 전 세부 조건을 확인하는 것이 중요합니다.

연말정산과의 연관성

연금저축보험은 연말정산에서 세액공제 항목으로 활용 가능한 대표적인 금융상품입니다. 소득에 따라 납입금액의 최대 16.5%를 세액공제로 돌려받을 수 있어 소득세 절감 효과가 큽니다.

- 세액공제율:

- 연소득 5,500만 원 이하: 16.5%

- 연소득 5,500만 원 초과: 13.2%

예를 들어, 연봉이 3,000만 원인 직장인이 월 20만 원씩 납입하면 연간 약 39만 6,000원을 세액공제로 환급받을 수 있습니다. 이는 소득 수준에 관계없이 연금저축보험이 세금 절약에 유리한 상품임을 보여줍니다.

연금저축보험의 장점

세액공제를 통한 세금 절약

납입금액에 대해 세액공제 혜택을 받을 수 있어 고소득자뿐만 아니라 중·저소득자에게도 유리합니다.

안정적인 노후 자금 마련

정기적으로 적립한 금액이 노후에 연금으로 지급되므로 은퇴 후 안정적인 수입을 기대할 수 있습니다.

다양한 선택 옵션

가입자는 다양한 보험사의 상품 중에서 자신의 재정 상태와 목표에 맞는 조건을 선택할 수 있습니다.

2. 연금저축보험 세액공제 혜택

세액공제율 및 납입 한도 (연소득별 혜택 비교)

연금저축보험은 세액공제 혜택을 통해 연말정산 시 소득세를 줄일 수 있는 대표적인 금융상품입니다. 납입금액의 일정 비율을 세액공제 받을 수 있으며, 연간 한도는 소득 수준에 따라 차등 적용됩니다.

- 세액공제율

- 연소득 5,500만 원 이하: 16.5%

- 연소득 5,500만 원 초과: 13.2%

- 납입 한도

- 기본 한도: 연 400만 원

- 퇴직연금(IRP) 계좌와 합산 시 최대 700만 원

- 50세 이상, 연소득 1억 2천만 원 이하인 경우: 최대 600만 원 (IRP 포함 최대 900만 원)

실제 사례를 통한 세액공제 계산법

- 연소득 3,000만 원, 월 20만 원 납입

- 연간 납입금: 240만 원

- 세액공제율: 16.5%

- 세액공제 금액: 240만원×16.5%=39만6,000원

- 연소득 6,000만 원, 월 50만 원 납입

- 연간 납입금: 600만 원

- 세액공제율: 13.2%

- 세액공제 금액: 400만원×13.2%+200만원×13.2%=52만8,000원+26만4,000원=79만2,000원

- 50세 이상, 연소득 4,000만 원, 월 50만 원 납입

- 연간 납입금: 600만 원 (특별 한도 적용)

- 세액공제율: 16.5%

- 세액공제 금액:600만원×16.5%=99만원

50세 이상 고소득자 특별 한도

정부는 노후 준비를 지원하기 위해 50세 이상 가입자에게 특별 한도를 적용하고 있습니다.

- 기본 한도보다 높은 600만 원까지 연금저축 납입 금액에 대해 세액공제 혜택을 받을 수 있습니다.

- 이는 총급여 1억 2천만 원 이하이면서 금융소득종합과세 대상자가 아닌 경우에 해당합니다.

예시:

50세 이상 직장인이 연소득 5,000만 원, 연금저축에 600만 원을 납입하면:

- 세액공제율: 16.5%

- 세액공제 금액: 600만원×16.5%=99만원

이 특별 한도는 가입자의 소득세 부담을 줄이고 은퇴 자금을 빠르게 늘리는 데 도움을 줍니다.

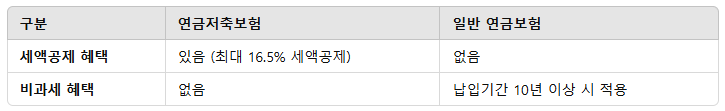

3. 연금저축보험 vs 일반 연금보험

1. 세액공제 혜택 여부

연금저축보험

연금저축보험은 납입 시 세액공제 혜택을 제공합니다. 납입 금액의 일정 비율(연 최대 16.5%)을 세액공제로 돌려받을 수 있어 연말정산 시 세금 절약에 유리합니다.

- 연간 납입 한도: 400만 원 (IRP와 합산 시 최대 700만 원)

- 50세 이상 특별 한도: 연금저축 600만 원 (IRP 포함 900만 원)

일반 연금보험

일반 연금보험은 세액공제 혜택이 없습니다. 다만, 상품에 따라 일정 조건을 충족할 경우 비과세 혜택을 받을 수 있습니다. 예를 들어, 납입 기간이 10년 이상인 경우 이자소득세(15.4%)가 면제됩니다.

2. 연금 수령 시 과세 및 비과세 비교

연금저축보험

연금저축보험은 연금 수령 시 소득으로 간주되어 소득세가 부과됩니다.

- 연금소득세율은 수령자의 연령에 따라 차등 적용됩니다.

- 70세 미만: 5%

- 70세~80세: 4%

- 80세 이상: 3%

일반 연금보험다만, 비과세 혜택을 받기 위해서는 다음 조건을 충족해야 합니다:

일반 연금보험은 비과세 혜택을 받을 수 있습니다. 이 경우 연금 수령 시 소득세가 부과되지 않아 더 많은 금액을 수령할 수 있습니다.

- 납입 기간 10년 이상

- 가입자가 금융소득종합과세 대상자가 아닐 것

3. 중도해지 시 과세 구조

연금저축보험

중도해지 시 세액공제 받은 금액에 대해 추가 과세가 발생합니다. 이는 국가에서 제공한 세제 혜택을 반환받기 위한 조치입니다.

- 해지가산세: 세액공제 받은 금액 + 이자소득세 16.5%

일반 연금보험

일반 연금보험은 중도해지 시 과세되는 경우가 거의 없습니다. 다만, 해지 환급금이 원금을 초과할 경우 초과분에 대해 이자소득세(15.4%)가 부과됩니다.

4. 연금저축보험 가입 시 고려사항

1. 장기 납입 계획의 중요성

연금저축보험은 장기적인 납입과 운용을 전제로 설계된 상품입니다. 최소 5년 이상 납입해야 하며, 55세 이후에 연금 형태로 수령해야 세제 혜택을 받을 수 있습니다.

장기 납입의 필요성:

예를 들어, 매월 20만 원씩 10년간 납입하면 연말정산 시 최대 660만 원(세액공제율 16.5% 기준)을 절세할 수 있습니다.

- 세액공제 혜택을 최대화하려면 꾸준한 납입이 필수입니다. 납입을 중단하거나 중도 해지할 경우 세제 혜택을 상실할 수 있습니다.

장기적인 재정 안정성 확보:

장기적으로 납입이 가능하도록 여유 자금을 기반으로 설정해야 합니다. 급격한 소득 변화나 예상치 못한 지출로 인해 납입을 중단할 경우 불이익이 발생할 수 있습니다.

2. 중도해지 시 불이익

연금저축보험은 중도 해지 시 세제상 불이익이 큽니다.

세액공제 환급:

가입 기간 동안 받은 모든 세액공제를 반환해야 합니다. 이는 세제 혜택을 받은 금액에 가산세(16.5%)까지 포함됩니다.

- 예시: 세액공제 혜택으로 300만 원을 받았다면, 해지 시 300만 원 + 가산세를 반환해야 함.

해지환급금 손실:

초기에는 사업비가 많이 차감되므로 환급금이 납입액보다 적을 수 있습니다. 특히, 5년 이내 해지할 경우 원금 손실 가능성이 큽니다.

세제상 손실 예시:

연간 400만 원 납입, 5년 후 중도해지 시:세액공제 환급 (5년 × 52만 8,000원) + 가산세 = 총 264만 원 + 가산세 부담

3. 재정 상황에 맞는 상품 선택법

연금저축보험 가입 전, 개인의 재정 상황과 목표를 고려하여 적합한 상품을 선택하는 것이 중요합니다.

납입 금액 설정:

매월 납입할 금액은 소득 대비 10~15%를 권장합니다. 여유 자금 범위 내에서 설정하여 중단 없이 지속 가능하도록 해야 합니다.

상품 비교:

- 금리형 상품: 안정성을 중시한다면 고정 금리가 적용되는 상품 선택.

- 변액형 상품: 수익률을 높이고 싶다면 투자상품(펀드)과 연계된 변액형 연금저축보험 선택.

보험사와 혜택 비교:

여러 보험사의 상품을 비교하여 사업비(운용비용)가 낮고 수익률이 높은 상품을 선택해야 합니다.

- 주요 비교 항목: 사업비, 해지환급금, 연금 수령 조건.

전문가 상담:

자신의 재정 상황과 은퇴 계획을 토대로 전문가 상담을 통해 상품을 선택하면 불필요한 손실을 줄일 수 있습니다.

5. 연금저축보험과 퇴직연금(IRP)의 차이

1. 두 상품의 세액공제 한도 및 활용법

1.1 연금저축보험 세액공제 한도

- 기본 한도: 연간 최대 400만 원까지 세액공제 가능.

- 50세 이상 특별 한도:

- 총급여 1억 2천만 원 이하인 경우 연간 600만 원까지 가능.

- 세액공제율:

- 연소득 5,500만 원 이하: 16.5%

- 연소득 5,500만 원 초과: 13.2%

1.2 퇴직연금(IRP) 세액공제 한도

- 기본 한도: 연간 최대 700만 원 (연금저축보험과 합산)까지 세액공제 가능.

- 연금저축보험 400만 원 + IRP 추가 300만 원

- 50세 이상 특별 한도:

- 총급여 1억 2천만 원 이하인 경우 IRP와 연금저축보험 합산 900만 원까지 가능.

1.3 세액공제 금액 비교

2. 퇴직연금 병행 전략

2.1 연금저축보험과 IRP의 조합

- 세액공제 최대 활용:연금저축보험(400만 원)과 IRP(300만 원)를 모두 활용하면 연간 최대 700만 원까지 세액공제 받을 수 있습니다.

- 50세 이상 특별 한도: 합산 900만 원까지 가능.

- 두 상품 모두 납입 시 세액공제율에 따라 최대 115만 5,000원(16.5%)의 절세 가능.

2.2 자산 분산 효과

- 연금저축보험: 장기 납입과 안정적인 연금 수령을 위해 활용.

- IRP: 퇴직금이나 추가 적립금으로 다양한 금융상품(펀드, 예금 등)에 투자 가능.

- 예금 선호 시 안정성 확보, 펀드 투자 시 수익률 상승 기대.

2.3 퇴직연금(IRP)의 활용 포인트

- 퇴직연금 계좌를 이용해 기업에서 지급한 퇴직금을 별도로 운용 가능.

- 연간 추가 납입이 가능하며, 연말정산 시 세액공제 혜택을 받을 수 있음.

2.4 사례로 보는 병행 전략

- 연봉 5,000만 원, 50세 미만 직장인:

- 연금저축보험에 400만 원, IRP에 300만 원 납입 → 총 700만 원 세액공제

- 700만원×16.5%=115만5,000원절세

- 연봉 8,000만 원, 50세 이상 직장인:

- 연금저축보험에 600만 원, IRP에 300만 원 납입 → 총 900만 원 세액공제

- 900만원×16.5%=148만5,000원절세

'NEWS > ECONOMY TIP' 카테고리의 다른 글

| 하이소닉 40R 신주인수권 상장 매도 매매 적정가 주가 분석 (0) | 2024.11.20 |

|---|---|

| 임대사업자 6년 단기임대 세금 절약과 투자 기회 완벽 정리 (1) | 2024.11.19 |

| 엔젠바이오 29R 신주인수권 상장 매도 매매 적정가 주가 분석 (0) | 2024.11.19 |

| 삼성전자 주식 10조 자사주 매입 3조 소각 결정 의미 주가 전망 투자 전략 (2) | 2024.11.18 |

| 김동연 관련주 PN풍년 SG글로벌 유진로봇 코메론 윈하이텍 주가 전망 (2) | 2024.11.18 |

댓글